FIGYELEM! AZ ALÁBBI ÍRÁS A 2010/11-es VERSENYHEZ KÉSZÜLT!

Tisztelt Diákok!

A felmerült és jogos igények miatt összefoglalunk pár dolgot a határidős termékekkel (futures) kapcsolatban. (A cikk valószínűleg bővülni fog a későbbiekben).

A futuresről információkat itt is találhattok. A cikkben többször hivatkozunk erre az írásra, illetve annak egyes elemei át is emeltük ide.

Először nézzünk némi általános információkat, majd egy példát, végül pedig azt, hogy hogyan tudtok a futures termékekkel kereskedni.

A) Általános információk, fogalmak

1. Mi az a futures kötés?

A futures tőzsdei határidős megállapodás, amely alapján, az ügyfél elad vagy vesz egy adott mennyiségű terméket egy bizonyos áron egy bizonyos határidőre a jövőben. Mivel a megállapodás nem csak a két fél között jön létre, hanem valamely tőzsde keretein belül, ezért a termék a lejárat ideje előtt bármikor eladható, vagy visszavásárolható, akár egy teljesen más partnertől is. Ezek a termékek mind szabványosított méretben/súlyban, és minőségben vannak jelen ezen a piacon.

2. Érvényességi időtartam: A piacok meghatározott napokon történő elszámolással kötnek ügyletet (ez általában a határidős ügylet teljesülési hónapjának harmadik szerdája/csütörtöke/pénteke).

3. Ügylet jellemzői; Kötésérték = a termék névértéke x kötési árfolyam, (Példa: FTSE (Dec) = 4350 x 1 pont x £10 érték = £43.500 kötésenként).

4. Fedezetigény:A fedezetigény a tőzsdék szabályozását követi. A HATÁRIDŐS ÜGYLETEKRE vonatkozó FEDEZETIGÉNY rövid magyarázata: A fedezetigény a határidős ügyletekkel való kereskedés jóteljesítési garanciájának tekinthető. Fedezetigény; Tőzsdei meghatározás A tőzsdék a SPAN (Standard Portfolio Analysis of Risk – Kockázatok standard portfólió elemzése) nevű rendszert használják. Ez a számítógépes modell kiszámítja az árváltozás lehetséges tartományát. Legrosszabb eset = kezdeti fedezetigény. A kezdeti fedezetigény általában az ügylet értékének 6-8%-os tartományába esik. Ez a legkisebb összeg, amelynek a számlán kell lennie ahhoz, hogy a megbízást elfogadják. Változó fedezetigény (fenntartási fedezetigény) = kedvezőtlen irányú árfolyammozgás esetén pótletétre van szükség. Röviden -> fedezetigény = tőzsdei minimum. A változó fedezetigény az az összeg, amelynek a számlán rendelkezésre kell állnia a pozíció fenntartásához. Minden nap megtörténik a nyitott pozíciók piaci árhoz való mérése, és ebből adódik az a pénzösszeg, amelynek az Ön számláján rendelkezésre kell állnia a pozíció fenntartásához.

5. Érintett piacok: Kínálatunkban pillanatnyilag szerepelnek a következő termékek: az online tőzsdei forgalomban levő pénzügyi határidős termékek (részvényindexek, kötvények, devizák (IMM)), hosszú- és rövid lejáratú kamatlábak), határidős árutőzsdei ügyletek (határidős nemesfém- és energiaügyletek) és mezőgazdasági termékek.

6. A futures kereskedés fontos jellemzője, hogy vételi vagy eladási pozícióba is léphetünk, azaz „fogadhatunk” az adott termék árfolyamának emelkedésére vagy csökkenésére is. Így a pozícióba lépés kifejezés sokszor helyénvalóbb, mint a vásárlás (hiszen lehet, hogy éppen eladási pozícióba lépünk).

7. A futures üzletek elnevezése a termék nevéből és a határidős eszköz lejáratából alakul ki. Pl: az ESU9 elnevezés a következőkből tevődik össze: ES = E-mini S&P 500; U = szeptember és 9 = 2009. Minden hónapnak külön betűjele van, erről is a cikk elején lévő linkre kattintva tájékozódhattok bővebben.

8. Napi klíring (napi elszámolás): minden kereskedési nap után, ha a termék árfolyama „rossz” irányba megy, a veszteséget levonják a letétből, illetve, ha „jó” irányba megy, akkor a nyereséget jóváírják. Ha a letét egy bizonyos határ alá csökken, akkor ki kell azt egészíteni, erre a számlát vezető brókercég felhívja az ügyfél figyelmét (margin call). Ha a termék árfolyama elér egy kritikus szintet, amit ha túllépne, veszélybe kerülne a pénzügyi teljesítés, likvidálják a pozíciót.

B) Példa (a példa a cikk elején linkelt oldalról származik, természetesen nektek nem kell forinttal bajlódnotok…:)

Szabó úr úgy gondolja, hogy az olaj ára az idei év során inkább emelkedni fog, ezért 45$-os áron vásárolni szeretne. Mivel a számláján jelenleg 5.000.000 Ft van. Egy kontraktus decemberi olaj fedezetigénye 1.600.000HUF, ezért 3 kontraktus vásárlása mellett dönt, ami 3000 hordónak felel meg.

Amennyiben Szabó úr várakozásai beteljesednek és az olaj ára 48$-ra emelkedik egy hét múlva, akkor eladja a 3 kontraktusát és realizálja az így keletkező 2.000.000 Ft-os nyereséget. Hogyan is jött ez ki? A 3 kontraktus 3000 hordónak felel meg. A 45$-os ár 1 hordóra vonatkozik, vagyis 1 dollár elmozdulás 1 kontraktus esetében 1000 dollár eredményt produkál. Akkor a 3 kontraktus 3000$-t. S mivel jelen esetben 3$-os volt az elmozdulás, az összesen 9000$-t jelent, vagyis kb. 2.000.000HUF-ot.

Természetesen, ha az árfolyam 3 dollárral csökken, vagyis Szabó úr várakozásai nem igazolódnak be, akkor ugyanennyi veszteséget kell elkönyvelni a számláján.

C) Kereskedés az Equilor Trader rendszerében FIGYELEM! AZ ALÁBBI KÉPEK A 2010/11-es VERSENYHEZ KÉSZÜLTEK, DE MIVEL AZ EQUILOR ÉS AZ ERSTE IS A SAXOTRADER PLATFORMJÁT HASZNÁLJA, EZÉRT MÉGIS RELEVÁNSAK.

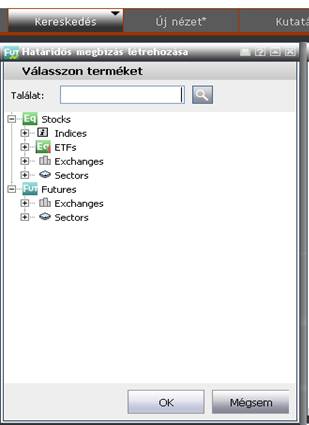

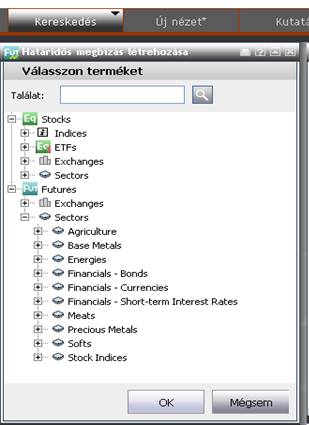

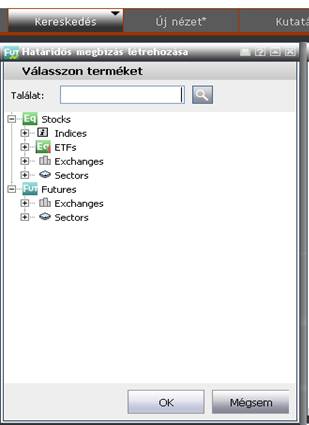

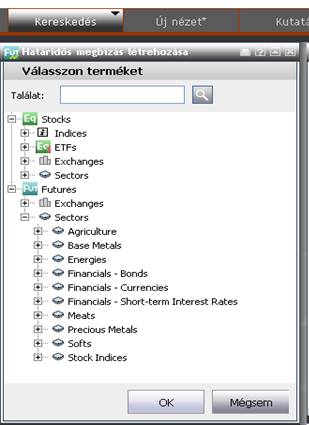

A „Kereskedés” menüpontra kattintva (fent, baloldalt) láthatóvá válik a „Határidős ügyletek” almenüpont. Itt a „határidős megbízások”-ra kattintva érhetjük el azt a listát, ahol az Equilor rendszerében elérhető termékek vannak felsorolva, benne a határidős termékek (Futures), természetesen rendszerezve, kétféle módon: piaconként és szektoronként.

Most nézzük a szektoriális (itt ez termékcsoportonként történő kategorizálást jelent) felosztást:

Agriculture (mezőgazdasági termékek, pl. búza, kukorica)

Base Metals (fémek, pl. réz)

Energies (energiahodozók – olaj és gáz)

Financials – Bonds (kötvények)

Financials – Currencies (devizák)

Financials – Short-term Interest Rates

Meats (húsok)

Precious Metals (fémek, pl. arany, platina)

Softs (mezőgazdasági és élelmiszeripari termékek, pl. kakaó, cukor)

Stock Indices (részvényindexek, pl. E-mini NASDAQ-100 – Mar 2011)

Ha kiválasztjuk a megtekinteni/vásárolni kívánt terméket, arra rákattintva hasonló ablak jön elő, mint a részvényvásárlások esetében, de vannak lényeges különbségek. A futures termékeknél kontraktusokat lehet venni vagy eladni. A kontraktusok számának beírása során az ablak alján automatikusan meg fognak jelenni a legfontosabb adatok (költség, névérték, a fedezeti értékek, a kontraktus mérete és a lejárat dátuma). A fogalmak jelentését lásd a cikk elején, ill. a cikk elején lévő linkre kattintva.

A megbízás elhelyezése gombbal tudjátok elkezdeni a pozícióba lépést, majd a szokásos megerősítések után létrejöhet az ügylet.

Reméljük, hasznos volt ez a kis „gyorstalpaló”. Amennyiben további kérdéseitek lennének, azt írjátok meg nekünk és Márton Ádámnak (Erste) helpdesk@erstetrader.hu

Még egy utolsó tanács: a határidős ügyletek kockázata sokszor magasabb, mint egy prompt ügyletnél! Az informálódáshoz (hogy milyen terméket adjatok el, vagy vegyetek meg, ugyanazokat a sajtótermékeket javasoljuk, mint amelyek az „Ajánló” menüpontban is fel vannak sorolva.