Sügér iránytű 1.

Sügér iránytű – Az IPO-k világa

Az IPO során egy új részvénytársaság kerül a tőzsdére, vagyis a vállalat tulajdonrészével szabadon lehet kereskedni. Az IPO megvalósulásának gyakori formája az, amikor a vállalat átmegy a tőzsdére lépést szabályozó jogi procedúrán (röviden: kibocsátás), majd egy hosszú dokumentumban (prospektus) mutatja be a saját működését annak pénzügyi vonatkozásaival. Ez a folyamat azt a célt szolgálja, hogy a befektetők, még a tőzsdére menetel előtt képbe kerüljenek, hogy pontosan mit is vásárolnak, ha a cégből tulajdonrészt szereznek. A legfrissebb IPO-kat az alábbi honlapon tudjátok figyelemmel követni.

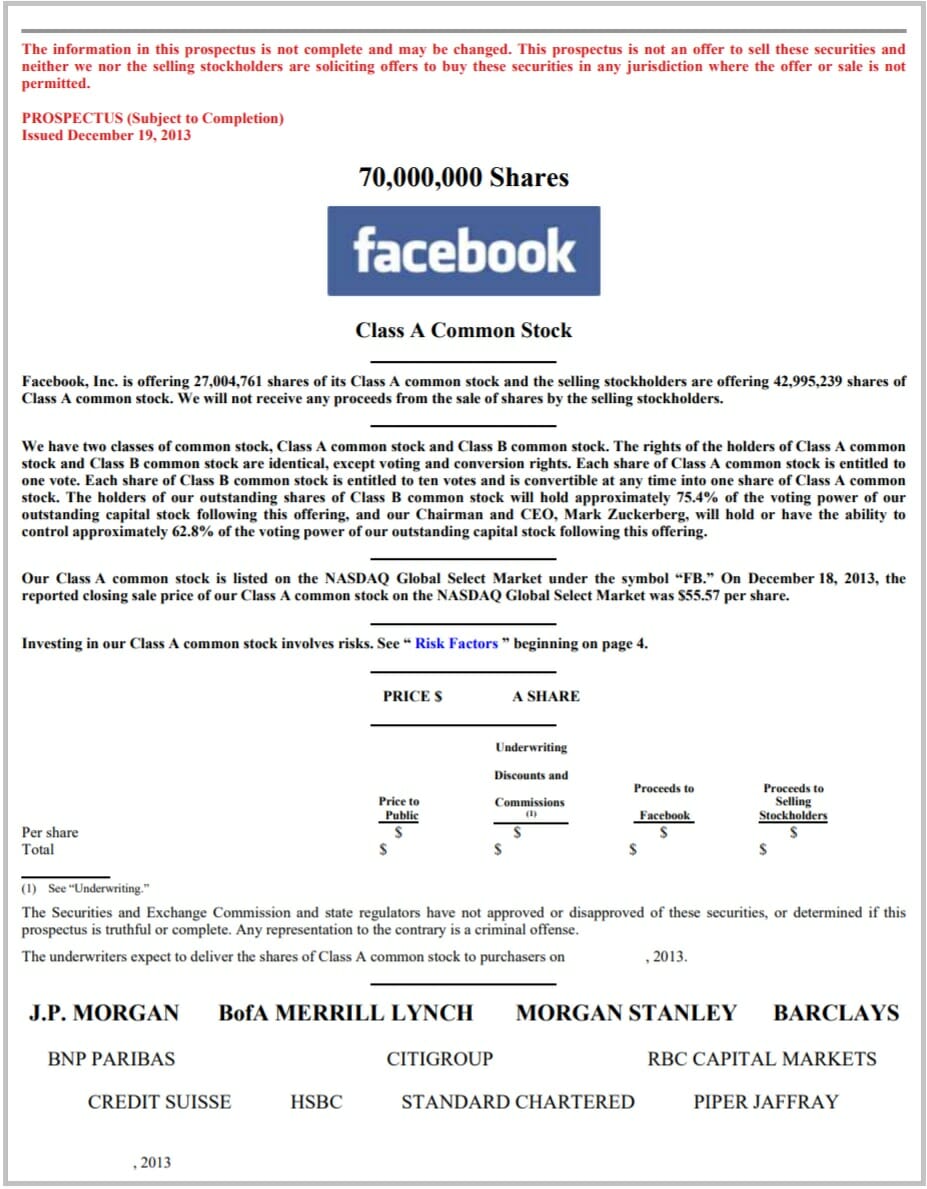

Egy tőzsdei prospektus nyitóoldala. A részényekért ma már a kibocsátási érték tízszeresét is elkérik.

Amint a folyamat a végéhez ért a kibocsátó megbíz 1-2 nagyobb pénzügyi intézményt, hogy az ügyfeleinek a körében hirdesse a cégét és szerezzen befektetőket, mindeközben természetesen a vállalat képviselői is a befektetők rendelkezésére állnak (road-show). Ha a road-show befejeződött, és a pénzügyi intézmények képviselői is megismerték az ügyfeleik véleményét a vállalattal kapcsolatban, úgy a befektetők az előjegyzés keretében pontosan megadhatják, hogy mekkora árat is hajlandóak fizetni a részvényekért. Amennyiben a tőket bevonó vállalat elégedett az ajánlatokkal, úgy a cég beleegyezésével megkezdődhet a csereügylet lebonyolítása. Az ügylet befejeződése után, megkezdődik a részvénnyel a tőzsdén történő kereskedés (first trading day). Itthonról nézve, csupán itt adatik meg nekünk az első lehetőség, hogy a cégből tulajdonrészt vásárolhassunk.

Az első kereskedési napon előfordulhat, hogy az IPO-kor megállapított árhoz képest magasabb vagy alacsonyabb áron kezdődik el a kereskedés – ezt jelzi az aznapi %-os változás is -, illetve további jellemző az, hogy az árfolyam rendkívül hektikusan szokott mozogni. Ennek az oka az, hogy a befektetők tömegei számára még ismeretlen a vállalat és időbeli telik, amíg mind a kis és nagybefektetők felfigyelnek a vállalatra. Láthatunk az első kereskedési napon rendkívül nagy emelkedéseket, csökkenéseket, illetve mozdulatlanságot is.

Fontos tényező, hogy az első kereskedési napon a forgalom általában kiugró szokott lenni, és ez a következő napokban látványosan visszaszokott esni. A másik tényező pedig az, hogy az első kereskedési napon még sokan (bennfentesek, nagytulajdonosok) nem kereskedhetnek a részvénnyel. Emiatt előfordul az, hogy az első hetek-hónapok alacsonyabb forgalma után megfigyelhető, hogy a napi forgalom akár a korábbinak a sokszorosára is emelkedhet. Ez sok esetben ahhoz is vezet, hogy a kínálati oldal megerősödik és az árfolyam csökken, viszont az is előfordulhat, hogy a vállalatról új információk látnak napvilágot és az árfolyam a forgalom növekedésének ellenére is tovább emelkedik, mivel nagyobb figyelem hárul a vállalatra.

A vásárlásunkkor mindig arra kell figyelni, hogy pontosan mit is várunk a vállalattól, azt hogy a részvényeire a kereslet élénkülni fog, vagy pedig azt, hogy kevésbé lesz kapós a vállalat.

A tőzsdére menetelnek egy másik, manapság népszerű módja a SPAC-ok.

Az SPAC-ok olyan vállalatok, amelyek azzal a céllal jönnek létre, hogy egy előre meghatározott időtartalmon belül egyesülnek egy másik tőzsdei céggel. A tranzakciónak a célja, hogy a másik vállalat tőzsdére kerülése a korábbi, hagyományos formáknál olcsóbb és gyorsabb legyen. Ennek keretein belül a vállalat tulajdonosai nem tudják, hogy pontosan mit is vásárolnak majd meg, de bíznak az SPAC vezetőségében, akik reményeik szerint jó felvásárlási célpontot találnak majd.

A kezdeti szakaszban az árfolyam az előre megszabott részvényenkénti érték körül mozog, lásd alábbi ábra.

Ebben a szakaszban nincs nagy árfolyamváltozás, a cég részvényeket bocsát ki $10-os árfolyamszint körül, így a cég pénzállománya növekszik a megnövekedett részvényszámmal azonos ütemben. Sok esetben hónapokig is oldalazhat az árfolyam és a befektetők nem tudnak mást csinálni, mint várni a bejelentésre.

Érdekesség: Az SPAQ ticker hasonlít az SPAC-ra és ténylegesen is ugyanazt tartalmazza. Ezen ticker keretein belül ment a korábbiakban a tőzsdére a Fisker (FSR) és hasonló beszédes tickeren keresztül „IPOB” a Virgin Galactic (SPCE). A korább említett cégek árfolyama nagyot emelkedett a kezdetekben, viszont ez önmagában nem garancia, hogy a mostani „SPAQ” / „IPOD” tickerű papír is hasonló folyamatokon fog átmenni.

A felvásárlási/összeolvadási nyilatkozat az SPAC életének a kulcspontja. Ennek keretein belül a vásárló (SPAC) megállapodik, hogy a felvásárolt vállalat részvényeit milyen arányban lehet majd átkonvertálni az SPAC részvényeire. Tulajdonképpen ilyenkor a vállalatba beolvad a felvásárolt cég, így a cég eszközállománya magába foglal mindent a felvásárolt cégből is (pénzeszközök, adósság, működési eszközök). Tulajdonosként ilyenkor azt kell figyelni, hogy ezért cserébe mennyi részvényt bocsát ki az SPAC. Ha például $10 a részvényenkénti árfolyam és 250.000.000 darab új részvény bocsát ki a felvásárolt cég tulajdonosainak az SPAC vezetősége, úgy az SPAC 2.5mrd dollárt fizetett ki a felvásárolt vállalatért.

A bejelentéstők kezdve, kereskedőként érdemes az alábbiakkal kalkulálni:

• meg fog emelkedni a likviditás / napi forgalom

• az új részvények piacra kerülhetnek

• nem SPAQ-al kereskedünk tovább, aminek fix az értéke, hanem a felvásárolt vállalattal, aminek hektikus árfolyammozgásai lehetnek.

Amennyiben a tranzakció lezajlik az SPAC új nevet – az esetek többségében a felvásárolt vállalat nevét – és tickert (rövid részvényazonosító) kap.

Lássunk két példát sikeres és sikertelen SPAC-ra.

A Virgin Galactic (SPCE) tőzsdére menetelét eleinte negatív hangulat fogadta, majd pedig a gyorsan megváltozott befektetői hangulat a 6$-os mélypontról egészen 40$-ig repítette a papírt 2020 elején. Érdemes megfigyelni, hogy milyen drasztikusan megemelkedett a részvény forgalma, amint felkeltette a befektetők figyelmét.

Azonban nem minden SPAC lesz sikeres, erre jó példa az egyik nemrégen tőzsdére ment cég a TMC (the metals company).

Itt megfigyelhető, hogy a kezdeti nagy érdeklődés után, valószínűleg frissen kikerülhetett a piacra egy nagyobb részvénycsomag és a befektetők hirtelen megijedtek és igyekeztek gyorsan megválni a részvényeiktől. Másképp értelmezve, az SPAC felvásárlásáról a befektetők véleménye az, hogy a felvásárlási célpontot felülértékelte így túl sok részvényt bocsátott ki az üzletrészért cserébe. Emiatt az árfolyam harmadára esett vissza és egyelőre nem látszik kiút a kezdetekben beragadó befektetők számára.

KEBA – 2021